Tuvimos una semana bajista para la soja, aunque con subas en harina y mínimos de un año en el caso del aceite. El maíz se consolidó a la baja esta semana pasada al igual que el trigo de primavera, mientras que el trigo de invierno registró subas importantes.

En el caso del trigo, la semana pasada sorprendió al mercado la gran divergencia de precios entre el trigo Kansas (HRW) y Chicago (SRW), que alcanzó máximos no vistos en al menos los últimos 40 años. La cotización del trigo rojo de invierno se disparó un 18% desde comienzos de mayo, mientras que el trigo de primavera siguió con presión bajista y generando este escenario. El USDA publicó una proyección de producción de trigo en Estados Unidos de 45,16 Mt, es decir, 6,14 Mt menos de lo estimado en febrero cuando publicó el informe de perspectivas. La situación del trigo de invierno es muy desfavorable, mientras que aún se espera una buena producción en trigo de primavera en Estados Unidos. El trigo de invierno cerró la semana en Chicago en 322,23 usd/t, una suba semanal de 16 usd/t. Mientras que el trigo de primavera en Chicago terminó en 234 usd/t, una caída de 9,26 usd/t respecto al viernes pasado.

No fue una buena semana para el maíz, tras nuevas noticias de que China volvió a cancelar compras del cereal. Los fondos están vendidos netos en el mercado y el USDA tuvo que recortar proyección de exportaciones 2022/23 por falta de demanda. Respecto al nuevo ciclo comercial, se espera una cosecha récord en Estados Unidos y una recomposición muy importante de stocks finales para 2023/24. Esta semana hubo noticias de que la CONAB aumentó su proyección de producción de maíz 2022/23 hasta 125,5 Mt y el USDA sorprendió aumentando 5,0 Mt hasta 130,0 Mt. No se observan problemas por el lado de la oferta, mientras que no hay una gran demanda que acompañe. El maíz cerró el viernes en Chicago en 230,7 usd/t, una caída semanal de US $4,1/t respectivamente.

Por último, los precios de la soja en Chicago continuaron presión a la baja esta semana y dejando atrás el intento de recuperación que hubo en las cotizaciones el viernes (12). Actualmente la oleaginosa se encuentra en un canal bajista y no hay noticias que indiquen impulso al alza salvo rebotes técnicos. El progreso de las siembras es favorable en Estados Unidos y por encima del promedio de los últimos años. En cuanto a las perspectivas de producción de Estados Unidos, el USDA ubicó su proyección de producción 2023/24 en 122,7 Mt, lo cual sería un excelente volumen productivo que complica un escenario alcista de mediano plazo para la soja. En el caso de la harina de soja, repercutió al alza las menores estimaciones de producción de soja desde Argentina, aunque sorprendió que el USDA no continuó recortando su estimación de producción. La soja finalizó el viernes (12) en Chicago en 511 usd/t, una caída semanal de US $17/t. Por su parte, la harina de soja rebotó 6,8 usd/tonelada corta hasta los 432,2 usd/tonelada corta.

Exportaciones y comportamiento de primas en Brasil

Analistas privados estiman las exportaciones de soja de Brasil por 15,3 Mt en mayo, de obtenerse este tonelaje sería un récord histórico. Igualmente, hay que esperar cómo evolucionan los embarques ya que el mes pasado dicho organismo era más optimista en los embarques de abril y no se alcanzaron dichos tonelajes.

En cuanto a los aspectos logísticos en Brasil, el programa de soja necesita acelerarse en mayo y junio, para no perder eficiencia cuando el programa de maíz empiece a ganar velocidad a partir de julio.

Analistas identifican algunos factores que podrían impulsar una recuperación de las primas de soja en Brasil en el corto plazo: 1) tramo final de la cosecha; 2) los productores/acopios pueden stockear más soja; 3) La etapa de venta para pagar gastos ya quedó atrás; 4) los márgenes en China son mejores; 5) La industria brasileña volvió a tener buenos márgenes Por otro lado, hay factores que podrían limitar la recuperación de las primas. En Brasil, las ventas de soja alcanzaron el 50%. Esto significa que aún quedan más o menos 75 millones de toneladas de soja por ingresar al mercado. Podría entrar en los próximos tres meses, o podría entrar diferido en los próximos 6 a 8 meses. Probablemente será una mezcla de ambos escenarios.

Disminución de la demanda en el mercado de harina de soja

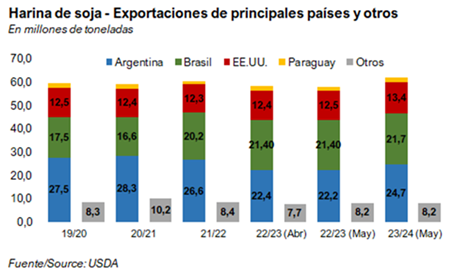

En el punto medio del año de comercialización internacional de la harina de soja, en el mundo las exportaciones de harina de soja de los principales exportadores han reflejado una disminución general en la demanda. Los precios estadounidenses y mundiales han sido históricamente altos debido a la fortaleza de la soja, los precios durante el primer trimestre y una fuerte caída en la molienda de soja de Argentina y los suministros exportables de harina.

La harina de soja operó con presión bajista esta semana hasta el día jueves (11) que obtuvo un rebote de 12 dólares por tonelada corta, tras la noticia de menor producción de soja desde Argentina. El recorte productivo de Argentina no tuvo gran impacto en el precio de la soja, pero la harina se disparó al alza.

Argentina exportará tan solo 22,2 Mt de harina de soja en el ciclo 2022/23 y no hay gran espacio para que Brasil y Estados Unidos compensen las menores exportaciones del país. Vemos que Estados Unidos exporta un volumen estable de harina de soja en los últimos años, aunque para el ciclo 2022/23 se espera un récord de molienda de soja ante la mayor demanda de aceite, aunque el consumo interno se mantiene alto. Para el caso de Brasil, expandió con fuerza sus exportaciones de harina el ciclo pasado y la capacidad instalada no brinda posibilidades para incrementar en el corto plazo mucho más la molienda y las exportaciones de harina. Para el ciclo 2023/24, el USDA espera un gran salto exportador de harina desde Estados Unidos, recomposición de exportaciones de Argentina y un incremento moderado en los envíos de Brasil.

Mirando hacia adelante, es útil tener esta perspectiva para no tener incertidumbre en el mercado. Ahora tenemos una idea de lo que estaremos viendo hacia adelante en cuanto a producción y demanda. Hasta entonces, operamos según el clima, la guerra, los fundamentos del mercado externo y los precios en Argentina.